Ngân hàng TMCP Bưu điện Liên Việt (LienVietPostBank) vừa đưa ra Nghị quyết thông qua việc phát hành cổ phiếu cho cổ đông hiện hữu theo Phương án tăng vốn điều lệ đã được thông qua tại Nghị quyết Đại hội đồng cổ đông thường niên năm 2018.

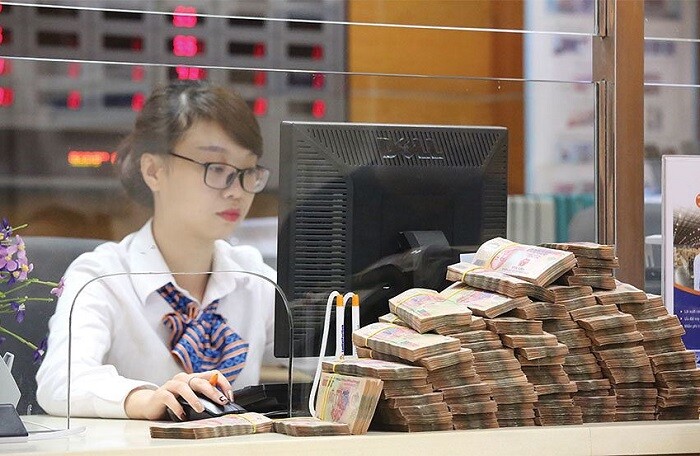

Theo đó, LienVietPostBank chào bán 200 triệu cổ phiếu LPB với giá phát hành 10.000 đồng/cổ phiếu. Đáng chú ý, mức giá này cao hơn thị giá chốt phiên giao dịch hôm nay (6/12) là 9.900 đồng/cổ phiếu.

Tỷ lệ thực hiện là 100: 26,66669, nghĩa là tại ngày chốt danh sách, cổ đông sở hữu 100 cổ phiếu được quyền mua 26,66669 cổ phiếu mới).

Trong trường hợp cổ đông hiện hữu không thực hiện quyền mua, thực hiện không hết quyền mua thì toàn bộ số cổ phiếu mà cổ đông hiện hữu không thực hiện quyền mua, thực hiện không hết quyền mua và số cổ phiếu lẻ phát sinh (do làm tròn theo nguyên tắc) sẽ được gộp sổ và do HĐQT quyết định phân phối cho các nhà đầu tư khác với giá bán không thấp hơn giá phát hành cho cổ đông hiện hữu (10.000 đồng/cổ phiếu).

Ngày đăng ký cuối cùng là ngày 28/12/2018. Thời gian đăng ký và nộp tiền mua cổ phiếu là từ ngày 16/1/2019 đến ngày 15/2/2019. Thời gian thực hiện thủ tục chuyển nhượng quyền mua là từ ngày 16/1/2019 đến ngày 1/2/2019.

Nếu phát hành thành công, LienVietPostBank sẽ thu về thêm 2.000 tỷ đồng.

Phía LienVietPostbank cho biết, mục đích huy động vốn là nâng cao năng lực hoạt động và khả năng cạnh tranh của ngân hàng tại thị trường trong nước và hội nhập kinh tế quốc tế, đồng thời đảm bảo tỷ lệ an toàn theo quy định của Ngân hàng Nhà nước khi quy mô tổng tài sản của LienVietPostBank ngày càng tăng.

Cùng với đó, số tiền trên sẽ được đầu tư cho công tác phát triển mạng lưới, hiện đại hóa hệ thống công nghệ thông tin phục vụ công tác quản trị ngân hàng và cung cấp các sản phẩm dịch vụ ngân hàng hiện đại, cho vay nhằm đáp ứng nhu cầu vay vốn của khách hàng.

Không chỉ LienVietPostBank, Ngân hàng TMCP Quốc dân (NCB) cũng đang thực hiện kế hoạch tăng vốn điều lệ từ 3.010 tỷ đồng lên 5.004 tỷ đồng, chủ yếu thông qua việc chào bán cổ phiếu cho cổ đông hiện hữu.

Ngày 5/12 vừa qua, Ngân hàng Nhà nước đã chấp thuận cho NCB tăng vốn.

Trước đó, hai ngân hàng lớn là Ngân hàng TMCP Ngoại thương Việt Nam (Vietcombank) và Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV) cũng đã thông báo về kế hoạch chào bán cổ phiếu để tăng vốn.

Cụ thể, Vietcombank sẽ chào bán riêng lẻ gần 360 triệu cổ phiếu cho các nhà đầu tư nước ngoài, nhằm tăng vốn điều lệ thêm gần 3.600 tỷ đồng, cùng với đó là thặng dư vốn khoảng 17.000 tỷ đồng.

Theo phương án phát hành, Vietcombank sẽ chào bán 53,9 triệu cổ phiếu cho cổ đông chiến lược hiện hữu là Ngân hàng Mizuho Nhật Bản, nhằm duy trì tỷ lệ sở hữu 15%. Còn lại gần 305,8 triệu cổ phiếu sẽ được chào bán cho các nhà đầu tư nước ngoài khác.

Với BIDV, ngân hàng này đang lên kế hoạch chào bán 603 triệu cổ phiếu riêng lẻ cho một cổ đông chiến lược nước ngoài. Phía BIDV cho biết, cổ đông này là KEB Hana Bank (Hàn Quốc).

Việc các ngân hàng đồng loạt tăng vốn có điểm chung là nhằm giải tỏa áp lực đáp ứng chuẩn về vốn theo yêu cầu từ Basel II. Theo lộ trình Ngân hàng Nhà nước đề ra, đến năm 2020, hệ thống ngân hàng Việt Nam phải có từ 12 đến 15 ngân hàng đáp ứng chuẩn Basel II.

Xét trên khía cạnh riêng rẽ, BIDV đang trong tiến trình xử lý từng bước, tiến đến dứt điểm vấn đề nợ xấu và nguồn vốn từ bên ngoài đóng vai trò rất quan trọng. Trong khi đó, NCB cũng cần vốn để bù đắp tổn thất từ nợ xấu, "khơi thông" hoạt động kinh doanh.

Với LienVietPostBank, ngân hàng này cần vốn để thực hiện chiến lược nâng cấp lượng lớn phòng giao dịch bưu điện lên chi nhánh. Còn ở trường hợp Vietcombank, nguồn vốn lớn từ bên ngoài không chỉ giúp giúp ngân hàng này duy trì vị trí số 1 tại Việt Nam về lợi nhuận, mà còn từng bước tiếp cận mục tiêu niêm yết ở thị trường chứng khoán nước ngoài.